一、美联储缩表在资产负债表上的体现

美联储缩表的主要方法是逐渐减少对到期国债和MBS的再投资,报告主要讨论美联储持有国债到期不再投资情况下各机构资产负债表的变化:

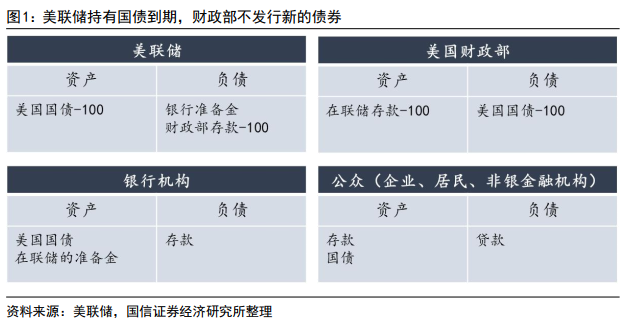

情况一:如果美联储持有的100美元国债到期,财政部直接偿还不再发行新的债券,财政部国债余额减少100美元。这种情况反映在资产负债表上如图1,美联储资产端“美国国债”科目减少100美元,美联储负债端“财政部存款”科目减少100美元。

美国财政部,资产端“在美联储处的存款”减少100美元,负债端“国债余额”减少100美元。商业银行和公众资产负债表则维持不变。

情况二:如果美联储持有的100美元国债到期,财政部发行100美元新的债券,财政部国债余额不变。如果发行的国债由银行购买持有,各机构资产负债表变化如图2,美联储资产端“美国国债”科目减少100美元,负债端“银行准备金”减少100美元;银行资产端“美国国债”增加100美元,但“在联储的准备金”减少100美元;财政部和公众资产负债表不变。

该情况下银行资产负债总规模不变,但准备金减少100美元替换成100美元的美国国债,准备金减少带来银行信用派生能力下降。

情况三:如果财政部新发行100美元债券由公众购买持有,各机构资产负债表变化如图3,美联储资产端“美国国债”科目减少100美元,负债端“银行准备金”减少100美元;银行资产端“在联储的准备金”减少100美元,负债端“公众存款”减少100美元;公众资产端100美元存款转化为100美元国债;财政部资产负债表不变。

该情况下银行资产负债规模压缩100美元,法定存款准备金率为0%的情况资产端减少的是100美元超额准备金(如果法定存款准备金率10%,则减少10美元法定准备金和90美元超额准备金),银行信用派生能力下降。

2017年10月至2019年8月缩表期间美联储资产负债标变动如图4,资产端持有国债和MBS分别减少3706亿美元和2810亿美元,负债端银行准备金和财政部存款分别减少7374亿美元和349亿美元。

财政部存款变动不大,表明美联储持有国债到期不再投资后,财政部发行了新的债券以保证国债余额不出现大幅减少。

二、上一轮美联储货币紧缩路径回顾

2013~2019年美联储紧缩周期路径为Taper→首次加息→开启缩表→继续加息和缩表。

一是taper阶段。美联储于2013年12月启动Taper(逐步减少资产购买),于2014年10月正式退出QE。2013年5月22日时任美联储主席伯南克讲话首次提到,美联储可能会在未来的议息会议开始考虑削减债券购买量。

2013年12月18日,美联储议息会议正式决定,从2014年1月开始,每个月购买美国国债的规模将从450亿美元削减至400亿美元,此后按照每月缩减100亿美元的购债节奏逐步退出量化宽松(退出前每月购买800亿美元资产),2014年10月结束资产购买。

二是加息阶段,累计九次加息,利率上调225bps。美联储于2015年12月首次加息,到2018年底合计加息九次,联邦基金利率目标区间由0~0.25%升至2.25%~2.50%。美联储taper结束一年之后才正式启动加息,给予市场充分的预期和反应时间。2019年8月美联储进入降息周期。

三是缩表阶段,美联储总资产下降了约0.70万亿美元。美联储2015年底首次加息约两年后才开始缩表,美联储于2017年6月公布缩表方案,缩表的主要方法是逐渐减少对到期债券的再投资:初始每月减少国债60亿美元、MBS40亿美元的再投资;随后每隔3个月再追加减少国债60亿美元,MBS40亿美元,直至减少量达到国债300亿美元,MBS200亿美元的上限。

美联储于2017年10月正式启动缩表,2019年8月停止缩表,比预定的锁表方案提前了两个月,主要是为了2019年8月的降息。2019年8月末美联储总资产规模降到3.76万亿美元,较2017年10月末下降了0.70万亿美元。

其中,2019年8月末美联储持有国债和MBS分别是2.10万亿美元和1.49万亿美元,较2017年10月末分别下降了0.37万亿美元和0.28万亿美元。

三、上一轮美联储紧缩政策对银行影响回顾

1. 美联储紧缩对商业银行行为的影响

从美国商业银行资产配置来看,2013~2014年Taper仍处于扩表阶段,只是节奏有所放缓,商业银行资产配置行没有变化。

美国商业银行行为从2015年发生改变,即美联储扩表结束正式进入加息和缩表阶段:

第一,商业银行信贷扩张速度回落,主要受货币政策紧缩后超储率下降的约束。

第二,信贷占总资产的比重逐步提升。

2016年~2019年美国商业银行信贷扩张速度持续回落,2019年信贷增速降至3.6%,较2015年的6.4%下降2.8个百分点。另外,商业银行信贷占总资产比重自2015年持续提升,从2014年末的52.6%提升至2019年末的55.7%;现金及现金等价物占总资产比重持续回落,从2014年末的12.4%降到2019年末的8.9%。

商业银行信贷比重提升一方面是现金及现金等价物资产因美联储缩表压缩而被动提升,另一方面该阶段美国经济复苏反弹,银行信用风险偏好有所提升,在总资产增速回落的情况下增加了信贷类资产配置。

1980年,美国国会通过了《货币控制法》(MCA), 规定所有存款机构的法定准备金率是相同的,其中交易账户和非交易账户法定存款准备金率分别是12%和3%。1990年12月,美联储取消了非交易性账户的存款准备金要求。

1992年4月,交易型账户的法定存款准备金率由12%降至10%。自此之后存款准备金要求几乎没有大的变化。2020年3月15日,美联储宣布将于2020年3月26日将法定存款准备金率降至零,这一决定适用于全部存款机构。

我们根据美联储披露的超额准备金规模以及商业银行存款总额计算超储率(超额准备金/存款总额),次贷危机以来美联储扩表期间超储率持续上行,最高达到2014年三季度的26%,扩表结束后超储率持续下行,2017年10月启动缩表后超储率下行态势加剧,降到2019年9月末的10%。

超储率的持续下降制约了商业银行信用扩张,使得商业银行总资产增速在2016~2019年持续下行。

2. 美联储紧缩周期银行股表现

2013年12月18日议息会议正式启动taper至2019年8月结束缩表,标普500银行指数涨幅为50.2%,同期标普500指数和纳斯达克指数涨幅分别为61.6%和95.6%。美联储加息到停止缩表阶段(2015/12/17-2019/8/31)标普500银行指数涨幅为30.0%,同期标普500指数和纳斯达克指数涨幅分别为43.3%和59.2%。

美联储加息阶段(2015/12/17-2018/12/20)标普500银行指数涨幅为15.6%,同期标普500指数和纳斯达克指数涨幅分别为20.8%和30.5%。此轮美联储货币紧缩周期资本市场表现较好,标普500银行指数有明显的绝对收益,但略跑输标普500指数,且明显跑输纳斯达克指数。

标普500银行指数有绝对有超额收益的为2016年2月至2018年2月初。该阶段(2016/2/11-2018/2/1)标普500银行指数PB估值从0.80x提升至1.55x,股价涨幅为81.7%,同期标普500指数和纳斯达克指数涨幅分别为45.5%和59.9%,有明显的绝对收益和超额收益。

可见银行的投资机会主要在加息周期的中期,前期加息对市场情绪冲击较大,加息到后期经济则基本已开始回落,因此银行股在加息前期和后期表现都不佳。

四、历轮美联储加息周期银行股表现

1. 三轮加息周期银行指数涨跌幅差异巨大

1990年到2008年美联储共有三轮加息周期,期间标普500银行指数表现:

第一轮加息周期为1994年2月至1995年2月,基准利率从3.00%上调至6.00%。该阶段(1994/2/4-1995/2/1)标普500银行指数涨幅为-2.4%,同期标普500指数和纳斯达克指数涨幅分别为0.1%和-2.4%。此轮加息周期市场表现平稳,银行指数和大盘指数涨跌幅在小个位数。

第二轮加息周期为1999年6月至2000年5月,基准利率从4.75%上调至6.50%。该阶段(1999/6/30-2000/5/16)标普500银行指数涨幅为-21.2%,同期标普500指数和纳斯达克指数涨幅分别为6.8%和38.4%。此轮加息周期成长板块表现优异,银行板块跌幅较大。

第三次加息周期为2004年6月至2006年6月,基准利率从1.00%上调至5.25%。该阶段(2004/6/30-2006/6/29)标普500银行指数涨幅为8.0%,同期标普500指数和纳斯达克指数涨幅分别为11.6%和6.2%。此轮加息周期银行指数和大盘指数涨幅在10%左右,并且银行板块跑赢了纳斯达克指数。

2. 银行板块涨跌核心是经济

上述四轮美联储加息周期银行指数市场表现差异巨大,因此我们认为货币政策本身并不是决定银行板块资本市场表现的核心因素。宏观经济才是决定银行板块投资的核心逻辑,加息周期中银行资本市场表现主要取决于加息的背景和加息对经济的影响。

1999年至2000年加息周期下标普500银行指数下跌21.2%,主要是加息和互联网泡沫破灭对经济带来加大冲击。另外,1990年代美国银行业已经迎来一波大幅上涨,因此该轮加息周期中银行指数大幅回落。此轮加息的背景是美国经济在1990年代迎来繁荣周期,加上亚洲金融危机的冲击使得美国通胀水平持续上升。

同时,互联网泡沫持续膨胀,失业率持续下行降至低位,为防止经济过热,美联储1999年6月开始加息。此轮加息对经济冲击加大,叠加2000年3月互联网泡沫的破灭,2000年5月之后GDP急剧下滑,到2001年出现零增长。

美国失业率持续快速上行,PMI指数和消费者信心指数都出现明显回落。另外,由于美国经济自1990年代进入繁荣周期,叠加1990年代美国银行业迎来了一波兼并收购潮,因此1990年代中后期银行板块指数大幅上涨。

2015-2018年加息周期中标普500银行指数上涨15.6%,并且在2016年2月至2018年2月大幅上涨81.7%,且明显跑赢大盘,主要是随着三轮量化宽松将美国经济进入企复苏周期,加息并没有抑制经济的强劲增长。

2017 年特朗普政府推出了美国史上最大规模的减税政策,美国经济迎来一波强劲增长。该阶段美国失业率持续下行降至近30年来的低位,PMI指数和消费者信心指数持续上行。

该轮美联储加息缩表之前,美联储已经维持了五年的扩表和零利率政策,三轮量化宽松将美国经济带入企复苏周期,加息并没有抑制经济的强劲增长。同时,受次贷危机冲击,前期标普500银行指数估值处在一个较低的水平。

因此,该轮加息周期中银行指数表现优异,且在加息中期跑赢纳斯达克和标普500指数。

五、启示录

我们在2021年10月的《十年回顾:宽信用阶段银行股表现》中明确,宏观经济是我国银行板块投资的核心变量,银行板块行情均启动于宽信用和宏观经济数据好转得到验证时。

本文回顾了1990年代以来的四轮美联储货币紧缩周期银行板块的表现,同样得到宏观经济是美国银行业投资的核心逻辑。